テレビ局決算の素朴な疑問「なんで売上変わらないのに大幅に利益減ってるの?」

2008年11月17日 08:00

先に【主要テレビ局銘柄の第2四半期決算をグラフ化してみる……(2)業績斜め読みとスポット広告の落ち込み】などで在京キー局の第2四半期決算を図式化した際に、ふと気がついたことがあった。「なんで各局とも売上そのものは前年同期比でほとんど変わらないのに、純利益がここまで落ちてるのだろうか」。本業以外の事業も含めた業務の成績にあたる「経常利益」が大きく落ち込んでいるので何となく想像はつくのだが、あらためて一局に的を絞り、チェックを入れてみることにした。

先に【主要テレビ局銘柄の第2四半期決算をグラフ化してみる……(2)業績斜め読みとスポット広告の落ち込み】などで在京キー局の第2四半期決算を図式化した際に、ふと気がついたことがあった。「なんで各局とも売上そのものは前年同期比でほとんど変わらないのに、純利益がここまで落ちてるのだろうか」。本業以外の事業も含めた業務の成績にあたる「経常利益」が大きく落ち込んでいるので何となく想像はつくのだが、あらためて一局に的を絞り、チェックを入れてみることにした。

スポンサードリンク

主要5局の第2四半期における主要業務成績(前年同月比)(再録)

確かに売上高はほとんど変わらないのに、業績の悪化がいちじるしい。

それではまずはチェックする局の選択。TBSは本業の放送事業以外の業務成績が優秀なので他局との類推が難しくなるから却下。テレビ東京は抜本的な改革を求められているレベルに達しているので、こちらも却下(テレビ東京そのものにスポットライトをあてれば、それはそれで興味深いのだろうが)。フジ・メディアHDは先の記事にもあるように本業の経費削減に成功しており、これもあまりサンプルとしてはふさわしくない。

そこで残ったテレビ朝日と日本テレビのうち、第2四半期で最終赤字を計上してしまった日本テレビ放送網の諸表を見てみることにした。

最初に2009年3月期第2四半期の決算と同通期決算予想を見てみる。いずれも連結経営成績。

●第2四半期

売上……1649.86億円 営業利益……12.86億円 経常利益……32.92億円

純利益……-12.20億円

●通期予想

売上……3300億円 営業利益……90億円 経常利益……125億円 純利益……38億円

……改めて見てると、少々目を疑う部分が。第2四半期の部分を、通期予想に対する進捗率を加えてもう一度書きなおしてみる。

●第2四半期

売上……1649.86億円(50.0%) 営業利益……12.86億円(14.3%)

経常利益……32.92億円(26.3%) 純利益……-12.20億円(-)

売上はともかく、各種利益においての進捗率が想定には程遠い値となっている。「後期に売上が上がるような経営体質」という可能性もあったが、去年の短信や直近の各種IRを見てもそのような傾向は無い。

ちなみにこれでも10月30日に下方修正をした上での値。下方修正のリリースでは「通期の業績につきましては、費用面において一層の削減を行う見通しですが、テレビ広告市況の低迷による放送収入の落ち込みをカバーするまでにはいたらず」とあり、経費削減をダイナミックに行うことを伝えているが、それでもなお計画の達成は難しそうだ。あるいは再び、下方修正を行わねばならない事態に陥るのだろうか。

さて、公開された財務諸表のうち、お金の流れがもっとも分かりやすいのは損益計算書。そこで第2四半期の損益計算書を前年同期比のと比較し、どの点で大きな違いが生じ、赤を計上しなければならなくなったのかを見ることにする。元のデータは【発表資料(PDF)】にあるので、閲覧できる環境の人はそのファイルの8ページを参照のこと。

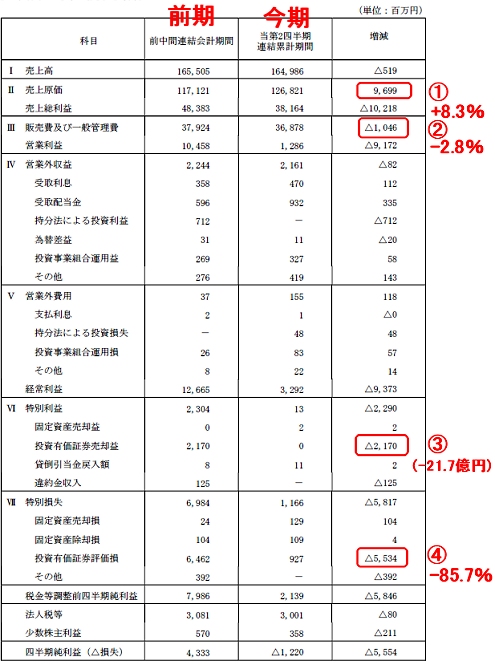

日本テレビ放送網の第2四半期損益計算書

前年同期比と比べると、財務状態が悪化したポイントは大きく4つ。

①売上原価の増加

前年同期比で8.3%の増加。元々の原価(費用)が大きいため、増加率はそれなりでも、増加額は膨大な額になる。その額、実に96億9900万円。これで売上が上がるどころか逆に5億1900万円も減っているのだから、財務状態が厳しくなって当然。

この経費増大について「北京五輪や番組改編に伴う番組制作費の増加等、各事業セグメントでの原価率の上昇等の影響によって営業費用が増加し」と短信では説明されている。つまり、財務体質の改善ではなく、通常のルーチンワークの過程において、収益構造が悪化したことになる。これはあまり良くない傾向といえる。

②販売費及び一般管理費の減少

前年同期比で2.8%の減少。額にして10億4600万円。元々固定設備の割合が大きい放送事業なだけに、経費削減となれば人件費などの販管費が最初に削られる。その観点では当然のことであるし、減少率は決して悪くない。ただ今期はそれ以上に売上原価が増加してしまっただけの話。

③投資有価証券売却益

今期はゼロのため、そのまま21.7億円分が減っている。これは手持ちの株式などを売却した際の「特別利益」なので、通常事業から得られるものとは別口。いわば宝くじに当たったようなものなので、はなから期待するのは間違っている。たまたま去年、この収益があっただけ。

④投資有価証券評価額損

特別損失の項目では他項目はそれなりに増加していたが、一番目立ったのがこの「投資有価証券評価損」。要は手持ちの株式や債券などの価値が急落し、評価損を計上しなければならなくなったというもの。時価会計の弊害というわけだ。手持ち証券そのものに一切手を触れていなくとも、周辺環境の変化により「今年は9億2700万円損しました」と計上しなければならないのだから。……将来市場環境が回復すれば、それだけ「諸表上の」利益が得られる可能性も示しているわけだが(昨年度より随分改善しているのが幸いか)。

②の販管費の減少は財務体質上むしろプラスになるし、③の投資有価証券売却益は特殊事例だから考慮から除くと、「売上原価の増加」「投資有価証券評価額損」の2項目が大きな要因となる。さらに「投資有価証券評価額損」は、去年と比べれば随分と改善している(「損」が減ったことに注意。「益」が減ったのではない)。簡単に言い換えれば日テレの場合は

「売上はさほど変わらないけど、経費が余計にかかっちゃったから赤字になっちゃった」

ということになる。

ちなみにこの2項目について他局を見ると

TBS……+13.3%、-30.5%

フジ……-2.2%、+443.4%

テレ朝……+3.3%、+58.4%

テレビ東京……+5.8%、+1794.7%

※売上原価増加分、投資有価証券評価額損の順

となる。フジテレビの「リストラ」がいかに効力を発揮しているかがお分かりいただけるはずだ。

各局ごとの第2四半期における「売上原価増加分」「投資有価証券評価額損増加分」の割合(前年同期比)ちなみにテレビ東京の投資有価証券評価額損が急増しているが、元々の額が小さいため全体に及ぼす影響は「さほど」大きくはない。

各局の人件費についてもチェックを入れるべきだ、という意見もあるだろうが、こちらについては局毎にデータの開示度合いが異なり、一概に比較ができないので今回は省略することにする。各自気になる局があれば、その局の財務諸表の隅々まで目を通し、本社社員や役員の給与を見極め、業務成績に見合った変化をしているかを確認した方が良い。

ともあれ日テレだけでなく各局で「コストが増大しているにも関わらず広告収入が減り、経費削減が追いつかない」様子がうかがえる。投資有価証券評価額損はある程度仕方が無いが、売上原価の増加はテレビ局の本質的なものなので、真っ向から立ち向かっていかねばならない問題である。

元々ラフでどんぶり勘定的な計算で何とかやってきたテレビ局ではあるが(元々この業界はそのようなものだ)、昨今の景気情勢はそれを許さないレベルに達している。各局とも心身ともに引き締め直さねばならない時期に来ているのだろう。

スポンサードリンク

ツイート

最新情報をRSSで購読する

最新情報をRSSで購読する